בחלק הראשון כתבתי מדוע תוכניות התמריצים יביאו על כולנו היפראינפלציה במהלך השנים הקרובות. בחלק זה נעסוק בנושא החוב שיוצרות אותן תוכניות.המשמעויות של החוב הזה הן בעצם גלויות, נמצאות מול פרצופינו

אלא שהן כל כך לא מסתדרות לנו עם ההגיון שקשה לנו להכיר בעובדות כפי שהן. והחלק הקשה בדבר: רוב הציבור כלל לא מודע למה שמתחולל ממש מתחת אפו.

ההנחה אומרת שתוכניות התמריצים הן סוג של הדפסת כסף,שנכנס לשוק. המציאות קצת שונה: הבנקים המרכזיים לא מדפיסים סתם כסף ,מישהו מממן את ההדפסות האלה. כדי לעשות קצת סדר אחזור על תהליך ביצוע תוכנית התמריצים ואנתח את המשמעות של זה מיד אחר כך .

התהליך מורכב לפיכך משני צעדים עיקריים:

מאמר זה נכתב על דעתו בלבד של הכותב ואפשרויות הפעולה המתוארות בה מובאים לצורך מידע כללי בלבד ואין לראות בהם משום המלצה ו/או ייעוץ לגבי כדאיות ההשקעה במניות/מט"ח ו/או מכשירים פיננסיים נשוא סקירה זו. הכותב אינו יועץ השקעות וסקירה זו אינה מתחייבת להיות מדויקת בפרטיה ואינה מהווה תחליף לייעוץ ספציפי המתחשב בנתונים ובצרכים המיוחדים של כל אדם וכל העושה בה שימוש עושה זאת על דעתו ועל אחריותו בלבד.

אלא שהן כל כך לא מסתדרות לנו עם ההגיון שקשה לנו להכיר בעובדות כפי שהן. והחלק הקשה בדבר: רוב הציבור כלל לא מודע למה שמתחולל ממש מתחת אפו.

ההנחה אומרת שתוכניות התמריצים הן סוג של הדפסת כסף,שנכנס לשוק. המציאות קצת שונה: הבנקים המרכזיים לא מדפיסים סתם כסף ,מישהו מממן את ההדפסות האלה. כדי לעשות קצת סדר אחזור על תהליך ביצוע תוכנית התמריצים ואנתח את המשמעות של זה מיד אחר כך .

התהליך מורכב לפיכך משני צעדים עיקריים:

1. המדינה מנפיקה אג"ח ממשלתי ומוכרת אותו לגורמים בשוק (להוציא את הבנק המרכזי): זה יכול להיות גופים מוסדיים ,בתי השקעות וכו'

2. הבנק המרכזי נכנס לשוק תוך זמן קצר בתזמון "מופלא" אבל כזה שידוע מראש למשקיעים (בד"כ כל ימים ספורים אחרי הנפקת האג"ח) ובמין הסכם שבשתיקה רוכש מהגופים את האגח"ים.

כלומר בעצם הבנק המרכזי לא בדיוק מדפיס כסף הוא מלווה אותו. אז למה בכל זאת משתמשים במונח הדפסת כסף?

כביכול השוק מקבל את כספי ההלוואה ולכן נוצרת אשליה כאילו יש עכשיו הרבה כסף בשווקים אבל למעשה מדובר בכספים שהולוו ,כלומר כספים שיצטרכו לחזור חזרה לבנק המרכזי כשהאג"ח יגיע למועד פרעונו או כשהבנק יחליט למוכרו.

לפיכך נוצר מצב בו הבנק המרכזי שביצע את אותה תוכנית תמריצים יושב על הררי חובות שהממשלה דרך מיסי האזרחים חייבת לו.

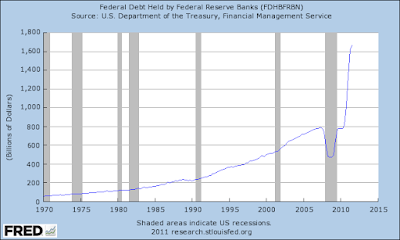

אם ניקח את הפדרל ריזרב כדוגמא ניתן לראות בגרף הבא את ההשפעה הדרמטית שיש לתוכניות התמריצים על כמות החובות הממשלתיים שהוא מחזיק .רוב חובות אלו הן כתוצאה משתי תוכניות התמריצים שהנפיק החל מ2009:

בנק ישראל לא הגיע לרמה כזו של רכישות אך גם הוא רכש חוב "מכובד" של ממשלת ישראל הנאמד בכלפחות 18 מיליארד ש"ח ,רובו בשנת 2009. אחת הסיבות שהרכישות היו יחסית מצומצמות היא העובדה שהמשק הישראלי היה יחסית יציב בתקופת המשבר ותודלק על ידי התנפחות בועת הנדל"ן.אבל לא לעולם חוסן, זו לא תהיה הפתעה אם נראה רכישות מאסיביות יותר כאשר משבר אמיתי יגיע אלינו בעתיד. פשוט כי אין לבנק יותר מידי דרכים להתמודד עם משבר גדול מלבד הורדת ריבית שגם כך היא נמוכה היסטורית זה כמה שנים.

פה אנחנו מגיעים בעצם לחלק המעניין של המאמר- מה המשמעויות החמורות של בנק מרכזי המחזיק חוב של מדינה אותה הוא אמור לייצג?

כאשר אתם משלמים מיסים לממשלה אזי אתם או לפחות חלקכם מקבלים משהו בתמורה : זה יכול להיות סלילת כבישים, פיתוח תחבורה ציבורית, חינוך, רפואה, ביטחון וכו'.

אבל ישנו חלק אחר מאותם מיסים שנועדו גם למימון הריביות על החוב שהממשלה לקחה על עצמה לצורך מימון פעולותיה. תמורת מיסים אלו אתם לא מקבלים כלום בתמורה, אולי רק חור גדול יותר בכיס. בשנה שעברה היה מדובר בסכום עתק של 35 מיליארד ש"ח ששילמתם רק על הריבית של החוב תמורת כלום.

בנק ישראל הוא אחד ממחזיקי החוב שנהנה מהריבית הזו. על מנת להבין את המשמעות של זה אנסה לנסח זאת בצורה אחרת- אתם משלמים מיסים לגוף שאמור על פי חוק ואני מצטט: לתמוך במטרות.. של המדיניות הכלכלית של הממשלה, במיוחד צמיחה, תעסוקה וצמצום פערים חברתיים, בתנאי שלדעת הוועדה לא תהיה בכך פגיעה בהשגת יציבות המחירים לאורך זמן.

אז בחלק הראשון של סדרת המאמרים האלו הוכחנו שתוכנית התמריצים רק מערערת את יציבות המחירים לאורך זמן, עכשיו אנחנו מגלים להפתעתנו שאנחנו גם מממנים אותה. קרי (קראו את זה לאט - זה קשה לתפיסה בפעם הראשונה) אנחנו בעצם מממנים גוף שאמור ליצג אותנו ,שלא עומד בתנאי החוק שהוא כפוף לו ושבעצם אחראי על מערכת שגורמת לנו להיות עניים יותר ויותר בצורה עיקבית או במילים עוד יותר פשוטות: אתם משלמים כסף מידי שנה כדי שתוכלו להיות עניים יותר ולהכנס לחוב גדול יותר. נשמע לא הגיוני? תבדקו בעצמכם.

המצב גרוע אפילו עוד יותר, אנחנו למעשה נצטרך לממן את החובות האלו כמעט עד שארית חיינו - זה לא אולי ולא נתון תחת סימן שאלה,זו עובדה: בשיטה המוניטארית הנוכחית ממשלות לעולם לא יוכלו להחזיר את כל חובן או לבטל את הגרעון המצטבר בהן הן נמצאות. ההפך הוא הנכון - הן יאלצו לאורך זמן רק להלוות עוד ועוד כדי שיוכלו להחזיר את הריביות הנלוות לחובות האלו וזאת אם ברצונן להמשיך לקיים את המערכת הכלכלית העכשווית. ככל שהחוב יגדל כך יגדל גם קצב ועוצמת ההתערבות של הבנקים המרכזיים,שיחליפו בהדרגה משקיעים חיצוניים, ברכישת אותו חוב של מדינתם. הסיבה היא שאף גורם חיצוני אחר לא ירצה להסתכן ברכישת חוב בדרגת סיכון הולכת וגדלה. הבנקים המרכזיים בלית ברירה יהיו חייבים לרכוש את אותו חוב על מנת שהמדינה תוכל להמשיך לקיים עצמה. כך הבנקים המרכזיים יהפכו בעצם לנושים הגדולים של אזרחיהם. די לראות את כמות החובות שהפד רכש כדי להבין את המגמה- בגרף הבא שנוצר אחרי תוכנית התמריצים הראשונה (QE1) רואים שהפד עקף אפילו את סין ברשימת מחזיקי החוב האמריקאי והוא היום הנושה מס.1 של אזרחי ארה"ב

בנוגע לכל הדיבורים שאנחנו שומעים על הפתרון המוצע עכשיו למצב באירופה או בארה"ב הוא אותו פתרון של הנפקת תוכנית תמריצים חדשה ,שרק יגדיל את החוב שהבנקים המרכזיים מחזיקים ויביא בסך הכל לדחיית הקץ.

אם עד עכשיו זה נשמע לכם לא הגיוני אז נסו לענות על השאלה הבאה: מה יקרה אם המדינה תפשוט רגל? האם יכול להתרחש מצב בילתי נתפס שהבנק המרכזי,כמי שמחזיק בחוב הממשלתי ,יעקל מהאזרחים (שאותם הוא אמור לשרת) נכסים כדי להחזיר את הכספים שהלווה?

זה נשמע לגמרי מופרך אבל קוראי הכלכלה האמיתית יודעים שמה שנשמע מופרך הוא לא בהכרח לא נכון. אמנם מעולם אנחנו בישראל לא עמדנו במבחן כזה אבל בארה"ב כן ושווה לבדוק מה קרה אז:

השנה היתה 1929 הדולר היה מגובה אז בזהב. תקופת האושר והעושר הגדולה של שנות ה20 ,שתודלקה בעיקר באשראי זול תוצרת הפדרל ריזרב ,הגיעה לקיצה במשבר גדול. ארה"ב נקלעה למצב משברי באופן קיצוני. הבנקים למעשה פשטו רגל- כל הסניפים נסגרו זמנית ויצאו "לחופשה". הפדרל ריזרב נקלע למשבר חמור בגלל כמות הכסף הגדולה שהתכווצה ונעלמה בפשיטות רגל וכתוצאה ממשבר אמון המשקיעים. חלק גדול מההלוואות שהעניק כמה שנים קודם לכן לפיכך נותרו עתה כמעט ללא כיסוי. מחסור בזהב פיסי מנע מהפדרל ריזרב להמשיך להדפיס עוד כסף כדי להציל את עצמו ואת הכלכלה הקורסת שהוא עומד בראשה. גם כך חלק גדול מהדולרים שהודפסו לא היו מגובים בזהב (בניגוד להתחיבות הפד) ולכן הדפסה נוספת רק היתה מגבירה את חוסר האמון של ציבור המשקיעים במטבע באמריקאי. מה שהפד היה צריך עכשיו יותר מכל דבר אחד הוא זהב פיסי שיהווה גיבוי לדולרים שלו שהודפסו ויודפסו. הכל בשביל להחזיר את האמון במטבע ולהוסיף נזילות לשוק. אז ממי לוקחים את הזהב החסר?

ממשלת ארה"ב בנקודה הזו נחלצה לטובת הפדרל ריזרב , עיקלה את רוב הזהב מאזרחיה בצו נשיאותי ומסרה לו את כל הזהב שברשותה במחיר מגוחך של 11 מיליארד דולרים. אחרי שכל הזהב הועבר לכספות הפד (Fort Knox) או לרישומים בספריו הוקפץ מחיר הזהב בעשרות רבות של אחוזים .ביחד עם עוד כמה גזירות נוספות של הממשלה על אזרחיה למעשה הוחזר האמון בדולרים שהדפיס הפד.בכך למעשה הפד ניצל לאחר שרכוש האזרחים הוקרב למען קיומו. זה בהחלט נושא מרתק ששווה מאמר נפרד.

האם זה יקרה גם אצלנו? אני לא בטוח. כיום המטבעות לא מגובים בכלום ולכן אני בספק אם יהיה טעם בעיקול הזהב מהאזרחים, אבל זו דוגמא טובה לכוחו הרב של הבנק המרכזי והשפעתו הכמעט בילתי מוגבלת על הממשלה בעיקר בזמני משבר תוך ניצול בלבול וחרדת האזרחים. לכן גם התרחיש המופרך ביותר הוא בגדר הגיוני אם הבנק המרכזי יהיה בסכנת קריסה.

והשאלה האחרונה כיצד איננו מכירים את הנושא הזה?

את התשובה ניתן למצא בנתוני הרייטינג של יום שלישי השבוע בשעה 21:00:

* האח הגדול - 39.5%

* המקור (תוכנית תחקירים שחשפה את הקשר/הונאה בין הטיקונים לחברות שמשקיעות את הכסף שלנו) - 10%

בחלק השלישי והאחרון בסדרת המאמרים על הבלוף הגדול של תוכניות התמריצים אדון במהו הפתרון האמיתי והבר קיימא למצב הכלכלי במקום ה"פתרון" של תוכניות התמריצים.

כלומר בעצם הבנק המרכזי לא בדיוק מדפיס כסף הוא מלווה אותו. אז למה בכל זאת משתמשים במונח הדפסת כסף?

כביכול השוק מקבל את כספי ההלוואה ולכן נוצרת אשליה כאילו יש עכשיו הרבה כסף בשווקים אבל למעשה מדובר בכספים שהולוו ,כלומר כספים שיצטרכו לחזור חזרה לבנק המרכזי כשהאג"ח יגיע למועד פרעונו או כשהבנק יחליט למוכרו.

לפיכך נוצר מצב בו הבנק המרכזי שביצע את אותה תוכנית תמריצים יושב על הררי חובות שהממשלה דרך מיסי האזרחים חייבת לו.

אם ניקח את הפדרל ריזרב כדוגמא ניתן לראות בגרף הבא את ההשפעה הדרמטית שיש לתוכניות התמריצים על כמות החובות הממשלתיים שהוא מחזיק .רוב חובות אלו הן כתוצאה משתי תוכניות התמריצים שהנפיק החל מ2009:

בנק ישראל לא הגיע לרמה כזו של רכישות אך גם הוא רכש חוב "מכובד" של ממשלת ישראל הנאמד בכלפחות 18 מיליארד ש"ח ,רובו בשנת 2009. אחת הסיבות שהרכישות היו יחסית מצומצמות היא העובדה שהמשק הישראלי היה יחסית יציב בתקופת המשבר ותודלק על ידי התנפחות בועת הנדל"ן.אבל לא לעולם חוסן, זו לא תהיה הפתעה אם נראה רכישות מאסיביות יותר כאשר משבר אמיתי יגיע אלינו בעתיד. פשוט כי אין לבנק יותר מידי דרכים להתמודד עם משבר גדול מלבד הורדת ריבית שגם כך היא נמוכה היסטורית זה כמה שנים.

פה אנחנו מגיעים בעצם לחלק המעניין של המאמר- מה המשמעויות החמורות של בנק מרכזי המחזיק חוב של מדינה אותה הוא אמור לייצג?

כאשר אתם משלמים מיסים לממשלה אזי אתם או לפחות חלקכם מקבלים משהו בתמורה : זה יכול להיות סלילת כבישים, פיתוח תחבורה ציבורית, חינוך, רפואה, ביטחון וכו'.

אבל ישנו חלק אחר מאותם מיסים שנועדו גם למימון הריביות על החוב שהממשלה לקחה על עצמה לצורך מימון פעולותיה. תמורת מיסים אלו אתם לא מקבלים כלום בתמורה, אולי רק חור גדול יותר בכיס. בשנה שעברה היה מדובר בסכום עתק של 35 מיליארד ש"ח ששילמתם רק על הריבית של החוב תמורת כלום.

בנק ישראל הוא אחד ממחזיקי החוב שנהנה מהריבית הזו. על מנת להבין את המשמעות של זה אנסה לנסח זאת בצורה אחרת- אתם משלמים מיסים לגוף שאמור על פי חוק ואני מצטט: לתמוך במטרות.. של המדיניות הכלכלית של הממשלה, במיוחד צמיחה, תעסוקה וצמצום פערים חברתיים, בתנאי שלדעת הוועדה לא תהיה בכך פגיעה בהשגת יציבות המחירים לאורך זמן.

אז בחלק הראשון של סדרת המאמרים האלו הוכחנו שתוכנית התמריצים רק מערערת את יציבות המחירים לאורך זמן, עכשיו אנחנו מגלים להפתעתנו שאנחנו גם מממנים אותה. קרי (קראו את זה לאט - זה קשה לתפיסה בפעם הראשונה) אנחנו בעצם מממנים גוף שאמור ליצג אותנו ,שלא עומד בתנאי החוק שהוא כפוף לו ושבעצם אחראי על מערכת שגורמת לנו להיות עניים יותר ויותר בצורה עיקבית או במילים עוד יותר פשוטות: אתם משלמים כסף מידי שנה כדי שתוכלו להיות עניים יותר ולהכנס לחוב גדול יותר. נשמע לא הגיוני? תבדקו בעצמכם.

המצב גרוע אפילו עוד יותר, אנחנו למעשה נצטרך לממן את החובות האלו כמעט עד שארית חיינו - זה לא אולי ולא נתון תחת סימן שאלה,זו עובדה: בשיטה המוניטארית הנוכחית ממשלות לעולם לא יוכלו להחזיר את כל חובן או לבטל את הגרעון המצטבר בהן הן נמצאות. ההפך הוא הנכון - הן יאלצו לאורך זמן רק להלוות עוד ועוד כדי שיוכלו להחזיר את הריביות הנלוות לחובות האלו וזאת אם ברצונן להמשיך לקיים את המערכת הכלכלית העכשווית. ככל שהחוב יגדל כך יגדל גם קצב ועוצמת ההתערבות של הבנקים המרכזיים,שיחליפו בהדרגה משקיעים חיצוניים, ברכישת אותו חוב של מדינתם. הסיבה היא שאף גורם חיצוני אחר לא ירצה להסתכן ברכישת חוב בדרגת סיכון הולכת וגדלה. הבנקים המרכזיים בלית ברירה יהיו חייבים לרכוש את אותו חוב על מנת שהמדינה תוכל להמשיך לקיים עצמה. כך הבנקים המרכזיים יהפכו בעצם לנושים הגדולים של אזרחיהם. די לראות את כמות החובות שהפד רכש כדי להבין את המגמה- בגרף הבא שנוצר אחרי תוכנית התמריצים הראשונה (QE1) רואים שהפד עקף אפילו את סין ברשימת מחזיקי החוב האמריקאי והוא היום הנושה מס.1 של אזרחי ארה"ב

בנוגע לכל הדיבורים שאנחנו שומעים על הפתרון המוצע עכשיו למצב באירופה או בארה"ב הוא אותו פתרון של הנפקת תוכנית תמריצים חדשה ,שרק יגדיל את החוב שהבנקים המרכזיים מחזיקים ויביא בסך הכל לדחיית הקץ.

אם עד עכשיו זה נשמע לכם לא הגיוני אז נסו לענות על השאלה הבאה: מה יקרה אם המדינה תפשוט רגל? האם יכול להתרחש מצב בילתי נתפס שהבנק המרכזי,כמי שמחזיק בחוב הממשלתי ,יעקל מהאזרחים (שאותם הוא אמור לשרת) נכסים כדי להחזיר את הכספים שהלווה?

זה נשמע לגמרי מופרך אבל קוראי הכלכלה האמיתית יודעים שמה שנשמע מופרך הוא לא בהכרח לא נכון. אמנם מעולם אנחנו בישראל לא עמדנו במבחן כזה אבל בארה"ב כן ושווה לבדוק מה קרה אז:

השנה היתה 1929 הדולר היה מגובה אז בזהב. תקופת האושר והעושר הגדולה של שנות ה20 ,שתודלקה בעיקר באשראי זול תוצרת הפדרל ריזרב ,הגיעה לקיצה במשבר גדול. ארה"ב נקלעה למצב משברי באופן קיצוני. הבנקים למעשה פשטו רגל- כל הסניפים נסגרו זמנית ויצאו "לחופשה". הפדרל ריזרב נקלע למשבר חמור בגלל כמות הכסף הגדולה שהתכווצה ונעלמה בפשיטות רגל וכתוצאה ממשבר אמון המשקיעים. חלק גדול מההלוואות שהעניק כמה שנים קודם לכן לפיכך נותרו עתה כמעט ללא כיסוי. מחסור בזהב פיסי מנע מהפדרל ריזרב להמשיך להדפיס עוד כסף כדי להציל את עצמו ואת הכלכלה הקורסת שהוא עומד בראשה. גם כך חלק גדול מהדולרים שהודפסו לא היו מגובים בזהב (בניגוד להתחיבות הפד) ולכן הדפסה נוספת רק היתה מגבירה את חוסר האמון של ציבור המשקיעים במטבע באמריקאי. מה שהפד היה צריך עכשיו יותר מכל דבר אחד הוא זהב פיסי שיהווה גיבוי לדולרים שלו שהודפסו ויודפסו. הכל בשביל להחזיר את האמון במטבע ולהוסיף נזילות לשוק. אז ממי לוקחים את הזהב החסר?

ממשלת ארה"ב בנקודה הזו נחלצה לטובת הפדרל ריזרב , עיקלה את רוב הזהב מאזרחיה בצו נשיאותי ומסרה לו את כל הזהב שברשותה במחיר מגוחך של 11 מיליארד דולרים. אחרי שכל הזהב הועבר לכספות הפד (Fort Knox) או לרישומים בספריו הוקפץ מחיר הזהב בעשרות רבות של אחוזים .ביחד עם עוד כמה גזירות נוספות של הממשלה על אזרחיה למעשה הוחזר האמון בדולרים שהדפיס הפד.בכך למעשה הפד ניצל לאחר שרכוש האזרחים הוקרב למען קיומו. זה בהחלט נושא מרתק ששווה מאמר נפרד.

האם זה יקרה גם אצלנו? אני לא בטוח. כיום המטבעות לא מגובים בכלום ולכן אני בספק אם יהיה טעם בעיקול הזהב מהאזרחים, אבל זו דוגמא טובה לכוחו הרב של הבנק המרכזי והשפעתו הכמעט בילתי מוגבלת על הממשלה בעיקר בזמני משבר תוך ניצול בלבול וחרדת האזרחים. לכן גם התרחיש המופרך ביותר הוא בגדר הגיוני אם הבנק המרכזי יהיה בסכנת קריסה.

והשאלה האחרונה כיצד איננו מכירים את הנושא הזה?

את התשובה ניתן למצא בנתוני הרייטינג של יום שלישי השבוע בשעה 21:00:

* האח הגדול - 39.5%

* המקור (תוכנית תחקירים שחשפה את הקשר/הונאה בין הטיקונים לחברות שמשקיעות את הכסף שלנו) - 10%

בחלק השלישי והאחרון בסדרת המאמרים על הבלוף הגדול של תוכניות התמריצים אדון במהו הפתרון האמיתי והבר קיימא למצב הכלכלי במקום ה"פתרון" של תוכניות התמריצים.

מאמר זה נכתב על דעתו בלבד של הכותב ואפשרויות הפעולה המתוארות בה מובאים לצורך מידע כללי בלבד ואין לראות בהם משום המלצה ו/או ייעוץ לגבי כדאיות ההשקעה במניות/מט"ח ו/או מכשירים פיננסיים נשוא סקירה זו. הכותב אינו יועץ השקעות וסקירה זו אינה מתחייבת להיות מדויקת בפרטיה ואינה מהווה תחליף לייעוץ ספציפי המתחשב בנתונים ובצרכים המיוחדים של כל אדם וכל העושה בה שימוש עושה זאת על דעתו ועל אחריותו בלבד.

היי ערן

השבמחקמדוע הבנק המרכזי בארץ או לחילופין הפד בארה"ב לא מוותרים על החוב הוירטואלי של הממשלה אליו?

הרי הכסף הזה לא מעשיר את עובדי הבנק המרכזי, הם חיים על משכורת קבועה ולא על עמלות.

שיחוקקו חוק שכל 7 שנים הבנק המרכזי מוותר על החוב של ממשלת ישראל אליו.

בברכה

אבירם

כי הפד הוא בבעלות פרטית, אבל זהות הבעלים סודית.

מחקלמי וכמה, ממשלת ישראל חייבת כסף?

השבמחקהאם יש טבלה דומה (כמו הטבלה למעלה) בהקשר של ממשלת ישראל?

כמה מתוך החובות הללו חייבת הממשלה לבנק המרכזי?

ערן מרתק ומביא אותי להבין באופן ברור.

השבמחקאחד הבעיות של ההבנה מה קורה לכסף שהדבורים בנושא מביא לתחושת מיקום הכסף להעלם, לכן רצוי לעשות תרשים זרימה שמראה בדיוק את התהליך מרגע החלטת הממשלה למכור איגרות חוב ממשלתילבתי השקעות וכן הלאה עד הרגע שהממשלה מקבלת בחזרה כסף מהציבור דרך המיסים.

1. אם ההמשלה מדפיסה איגרות חוב ובית ההשקעות קונה מאיפה יש לבית ההשקעות את הכסף לקנות וכן מאיפה יש לבנק ישראל את הכסף לרכוש את האג"ח מבתי ההשקעות וגם לתת הלוואות לבנקים.

כל הסמתוכה הזאת יוצרת בילבול במעקב אחרי הכסף הנעלם הזה.

אם תוכל לבצע שרטוט /תרשים זרימה לדעתי כל אחד מקטן ועד גדול ליבין בדיוק בכל שלב איפה הכסף נמצא מי הנותן מי המקבל וכו'.

האם עזיבות של בעלי תפקיד בכיר בבנקים באוצר בחברות טיקונים הן על הרקע של הקריסה המתקרבת??

תודה אבי ג.

ערן

השבמחקמה יקרה אם לא יעמדו בהחזר החוב?

"סיטי: גל פירעון אג"ח ב-36 מיליארד שקל בדרך - "זה הסיפור הגורלי של שוק המניות הישראלי השנה"

אבי ג

לאבירם

השבמחקעד המשבר האינפלציוני הגדול של אמצע שנות ה80 היה נהוג שבנק ישראל משתתף בכיסוי הגרעונות הממשלתיים. הועלתה טענה מצד אלו שגרמו או אפילו כפו את שינוי חוק בנק ישראל דאז, שיש להפסיק את זה כי זה גורם לאינפלציה. מה שלא ברור לי מדוע השאירו את הדפסת הכסף שתהיה מושתתת על החוב ובנוסף עתה בנק ישראל לא מכסה את גרעונות הממשלה שזה גם גורם לאותה אינפלציה שחוששים ממנה ואף יותר מכך וגם מנציח את העוני. באמת לא ברור לי מה האינטרס שעומד מאחורי זה מלבד אינטרס הבנקאים.

כמו שכתבתי כיום בנק ישראל לשמחתנו לא פתח בתוכניות תמריצים גדולות ולכן נכון ל2011 הוא מחזיק רק ב5% מסך כל החוב. זה נובע כתוצאה ממצבה הפיננסי היחסית יציב של ישראל. הדבר יכול להשתנות ברגע שבו יפרוץ משבר גדול בו החובות ילכו ויתפחו בעוד פחות ופחות משקיעים יתעניינו ברכישת אותו חוב בגלל הסיכול הגדל. דוגמא לכך ניתן לראות במאמר מה קרה בארה"ב כשפקד אותה משבר מהסוג הזה.

עוד פרטים על מי מחזיק בחוב הממשלתי תוכל למצא כאן:

http://tih.co.il/news.asp?id=48

לאבי,

1. בית השקעות מגייס את הכסף שלו מהציבור. אבל הציבור לא יתן לבית ההשקעות כסף או שלחילופין ירוץ לפדות אותו אם ירגיש לא בטוח איתו וכאן יכנס בנק ישראל כדי לממן את פעילות הממשלה כתרופה לפאניקה או משבר גדול.

לגבי עזיבה של בכירים בבנק - כמו בכל מקום אני מאמין שיש שם כל כך הרבה פוליטיקות פנימיות שאם אתה לא שם לא תדע מה הסיבה לעזיבה... וגם אם אתה שם לא בטוח שתמיד תדע.

לגבי גלי פרעון- אל תדאג במקרה של קריסת טיקונים או בנקים יש את בנק ישראל שיבוא לחלץ במידה שזה אכן יאיים על יציבות המשק. להתערבות הזו יש מחיר כבד לאזרח כפי שראית בחלק הראשון והשני של המאמרים על תוכניות התמריצים.

המשך יום טוב

ערן

אם בנק ישראל הוא גוף ממשלתי שמרוויח מריבית,

השבמחקאז זה כאילו שילמנו מס לממשלה (ריבית).

אם מובטח שהכסף (המס) הזה הולך לממשלה ולא לגופים

פרטיים/עסקיים, אז איפה כאן הבעייה ?

(למעט הנושא המישני שמדובר במס "לא רשמי").

לאנונימי מ11:58

השבמחקשאלת שאלה מצוינת ונגעת בלי ידיעתך בנקודה כואבת אחרת.

קודם כל לא הייתי מגדיר את בנק ישראל כגוף ממשלתי כי הוא לא כפוף להחלטות הממשלה. מצד שני הוא לא גוף פרטי ,הוא מן יצור כלאיים ,יש שאומרים שהוא כמו מדינה בתוך מדינה.

לענייננו, אף על פי כן, בנק ישראל אכן אמור להעביר את רווחיו למדינת ישראל וזה על פי חוק. אבל המציאות אחרת: בשנת 2010 בנק ישראל הפסיד סכום עתק של 17.9 מילארד ש"ח על הימוריו במט"ח. למה אני מציין את זה? כי עד שהוא לא ירויח את הסכום הזה שוב בחזרה ויגיע לאיזון תקציבי הוא לא יעביר את הרווחים השנתיים שלו לממשלה. זה יכול לקחת אפילו שנים רבות עד שזה יקרה (רווחיו למשך כל עשור הקודם אינם עברו את הכמה מיליארדים בודדים).לפיכך,נכון לתקופה הזו, הריבית שאתה משלם היום על החוב שמחזיק בנק ישראל משמש בעצם לכיסוי הפסדיו של הבנק ולא מגיע לכיסך בשום דרך.

ערן

הי ערן,

השבמחקלא הבנתי את תשובתך לאבירם. מה אינטרס הבנקאים שבנק ישראל לא ישתתף בכיסי הגירעונות?

ובקשר לפדרל רזרב שהוא הנושה הגדול של החוב האמריקאי, מה יקרה אם הפדרל רזרב פשוט ימחק את כל החוב של אזרחי ארה"ב? מה המשמעויות של מהלך כזה חוץ מהמשמעות החיובית של הקטנת החוב?

תודה,

מוטי.

ידידי,

השבמחקלא ערן, אבל אנסה קצת להבהיר, כדלקמן:

עפ"י חוק בנק ישראל חייב להעביר לממשלה את רווחיו עפ"י קריטריונים - הון עצמי מעל 2.5% את כל הרווחים, הון עצמי בין 15-2.5% את מחצית הרווחים ומתחת לזה כלום.

לפיכך, לכאורה, הריבית השנתית על החוב שהממשלה משלמת לבנק אמורה לחזור לטובת הממשלה. לפחות בתיאוריה זה העברה מכיס לכיס.

אשתקד הפסיד הבנק סכום עתק בקזינו של הדולר. אלה הפסדי שער, לדוג' נניח שהגביר קנה בשער 4 ש"ח והשנה הסתיימה בשער 3.5 ש"ח. התרגום הנ"ל נותן את ההפסד. למען ההגינות, נגיד כי השער פוחת בשבוע האחרון והגיע לרמות של 3.85 ולפיכך ההפסד, בתיאוריה, צומצם במידת מה.

אולם עד שלא ירשם רווח וההון העצמי לא יגיע לרמה שהזכרתי בתחילת התגובה, לא יעביר הבנק את רווחיו (לצורך העניין תשלומי הריבית של הממשלה) חזרה לטובת הממשלה.

בברכה,

אודי

לאודי,

השבמחקלמה הכוונה ב-2.5%? מה השלם?

איפה החוק\תקנה הזו מופיעה?

תודה,

ע'

למוטי,

השבמחקתרשה לי להתייחס לשאלתך.

קח את התשובה בערבון מוגבל משום שאני לא מכיר כאלה מקרים בעבר, כך שזו תיאוריה בלבד.

לפי דעתי אם יום אחד הפדרל ריזרב ימחוק את כל החובות, אז באופן פתאומי יהיה במערכת כמות גדולה של כסף שאינו מבוסס על חוב, וזה באמת יתן דחיפה רצינית לכלכלה של ארה"ב, משום שבאופן אבסורדי, הדבר שהוא הכי חסר בכלכלה, הוא כסף. משום שהוא מבוסס על חוב, והחוב נושא ריבית, אז תמיד כמות החובות עולה על כמות היתרות.

הדבר הבא שיקרה הוא אינפלציה, משום שיהיה הרבה יותר כסף ממוצרים וערך הכסף ירד דרסטית.

כאן השאלה איך ממשיכים, אם ממשיכים לבסס את הכסף על חוב, אז הכסף החדש שיווצר יגמד את הכמויות שנוצרו בעבר (ללא חוב) והמערכת שאנחנו מכירים תחזור. אם ישנו את השיטה, אז תלוי מה תיהיה השיטה החדשה.

ע'

לע',

השבמחקצודק, הכוונה היא להון עצמי של 2.5% מסך הנכסים.

כמובן, תוכל לראות הכל באתר של בנק ישראל.

בברכה,

אודי

לאודי,

השבמחקזה אכן מופיע באתר בחוק בנק ישראל. השאלה מה הם הנכסים של בנק ישראל? זה אמור להופיע בדו"ח שלא מצאתי באתר.

בכל אופן זה קצת אבסורדי כי תיאורטית הנכסים של הבנק זה כל הכסף שהוא הלווה, וכל הכסף שהוא יכול להלוות בעתיד, כלומר אינסוף שקלים...

ע'

לע',

השבמחקביקשת - קיבלת מאתר בנק ישראל

http://www.bankisrael.gov.il/deptdata/hashav/maazan/2010/cha1h.pdf

שים לב, בין היתר, לגידול המדהים ביתרות המק"מ - זהו הנפקת המלוות (חוב) לצורך גיוס הכספים מהציבור לאחר הדפסת הכסף וקניית הדולרים. המטרה לא להשפיע על כמות הכסף במשק.

שבת שלום,

אודי

ערן. כמה תוספות חשובות.

השבמחק1. הפד. אותו בנק מרכזי בארה"ב הוא קרטל בנקאות בבעלות פרטית בשונה מהמצב במדינת ישראל למשל, בה בנק ישראל שייך למדינה, אמור לחלק רווחים אם יהיו אבל גם ייפול עליה עם כל החובות כאשר אלה יכריעו אותו.

המשמעות המעשית היא שקרטל בנקאות בבעלות פרטית הוא בעל החוב של אזרחי ארה"ב באמצעות ממשלתם הפושעת שנכנעה לבנקסטרים בלי קרב.

2. סכום עלות החוב בישראל בשנה זהה במדויק לסכום אתו משלמים אזרחי המדינה כמיסי הכנסה במקור.

מה שאומר שאם החוב יבוטל יבוטל הצורך לשלם מיסי הכנסה במקור.

אני לא רוצה לחרב את המאמר השלישי כך שלא אמשיך עם הפתרון הנכון לדעתי. ניפגש בהמשך.

דרך אגב . אתה עושה עבודה טובה מאד בהצגת המציאות. המשך כך.

ערן שלום,

השבמחקאתה טוען כי "בנק ישראל הפסיד סכום עתק של 17.9 מילארד ש"ח על הימוריו במט"ח ב-2010 ולכן הריבית שהציבור משלם היום על החוב שמחזיק בנק ישראל משמש בעצם לכיסוי הפסדיו של הבנק ולא מגיע לכיסו של הציבור בשום דרך".

מצד שני, האם לא נכון להגיד שהפסדיו של בנק ישראל נובעים מרכישות מט"ח שנועדו במקור להגן על היצואנים במשק, מנעו אבטלה, נתנו להם זמן להסתגל ולחפש שווקים חדשים וכד', ובעצם זאת הדרך שבה הרוויח הציבור?

אשמח לתגובתך. תודה.

עידו

בנוגע לרווחי בנק ישראל

השבמחקזה לא משנה מה אומר החוק זה משנה מה בנק ישראל החליט

בדקתי: במהלך השנים 2000-2008 לא העביר הבנק ולא אגורה שחוקה אחת לקופת המדינה.

עכשיו יהיו כאלו שיגידו ובצדק שזה רק אם הבנק הרויח ומעל אחוז מסוים.

אז אפנה אתכם לדוח החשב הכללי מ2003 וכך הוא אומר:

"בנק ישראל מסרב בשנתים האחרונות להעביר את רווחיו לקופת המדינה, מהלך שהיה מקטין את הגירעון בתקציב. לטענת המסמך, הבנק נוקט חשבונאות יצירתית כדי לא להעביר רווחים של 750 מיליון שקל ב-2001 ומיליארד שקל ב-2002. "

אגב עד כמה שמצאתי גם ב2009 לא העביר בנק ישראל את רווחיו וכמובן שלא ב2010 (שנת ההפסד הגדולה).

והנה ההסבר של החשב הכללי לכך ב2002:

"השינוי האמור במדיניות החשבונאית של הבנק, שלפיו לא יקזז הבנק רווחי שערוך בלתי ממומשים בשנה פלונית מהפסדי שערוך משנים קודמות, צפוי שישלול מהממשלה במשך מספר ניכר של שנים (עד שיתרת ההפסד הצבור של הבנק תקוזז במלואה ברווחים ממומשים) את הזכות לקבל מהבנק רווחים ממומשים אמתיים. במכתב לנגיד בעניין זה בדצמבר 2002, ביקש החשכ"ל "להעביר לממשלה את כל הרווח הנקי של בנק ישראל למעט הכנסות שנובעות מעליה או ירידה בערך יתרות המט"ח וניירות הערך שברשות בנק ישראל."

הנגיד כמובן דחה את הבקשה.

רק לשם הקרדיט :הציטוט של החשב הכללי נלקח מתוך הבלוג של עו"ד נועם קוריס http://blog.kurislaw.com/blog/?p=2426

השבמחקלעידו,

השבמחקאתה בעצם מדקלם את מה שכותבים בעיתונים או בתקשורת ולא באשמתך: רכישות המט"ח של בנק ישראל עלולות להיות בעתיד הקרוב חרב פפיות של כולנו. חשוב וצריך להגן על היצואנים אבל יש דרכים אחרות בטוחות יותר ומוצלחות לא פחות מלבד לסכן את כספינו בעתיד.

כתבתי על כך מאמר נרחב בעבר על הסכנות והפתרונות, אתה מוזמן להכנס לקרא :

http://kalkala-amitit.blogspot.com/2011/11/blog-post_20.html

ערן

שלום מוטי,

השבמחקע' ענה לך לגבי החלק השני אני אגיב לגבי שאלתך הראשונה:

התכוונתי שאינטרס הבנקאים הוא ליצור שיטה שבה כסף מושתת על חוב ואת הסיבה תוכל לקרא במאמר "כיצד נוצר כסף בעולם" בצד ימין באתר.

אבל גם כך שבנק ישראל לא משתתף בכיסוי הגרעונות הוא מיטיב במידה מסוימת עם הבנקאים אם כי בצורה עקיפה:

על מנת למנוע מבנק ישראל לממן את גרעונות הממשלה חוקק חוק אי-ההדפסה – אותו תיקון לחוק בנק ישראל נתן למעשה לבנק ישראל את התשתית לביצוע מדיניות מוניטרית עצמאית משלו,שמשמעותה שליטה בלעדית על גובה הריביות במשק. כידוע לך אחת המטרות הלא מוצהרות של בנק ישראל היא למנוע הפסדי הבנקים או במילים אחרות לדאוג לרווחי הבנקים (והכל בשם שמירת היציבות הפיננסית). הכוח שנתן לו חוק אי ההדפסה יכול לסייע לו ביתר קלות לממש מטרה זו.

ערן

ערן האם לאותו חשב כללי קראו במקרה ירון זליכה?

השבמחקלהחליף את כלכלת החוב זו רעידת אדמה אפילו יותר גדולה מסתם "ביטול החוב" ששמענו שהוצע כאן ובמקומות אחרים. אין מצב מישהו שם למעלה יחליף דיסקט מרצונו -אנחנו אלה שחייבים לעשות את זה.

ערן,

השבמחקקראתי והשכלתי.

תודה.

אתה באמת נותן כלים מצוינים להתמודד עם הטיעונים ה"נורמטיבים" שעולים כל פעם בהקשרים האלה.

תבורך.

עידו

ערן,

השבמחקחומרים על האינפלציה באירן ובטורקיה:

המטבע באיראן צנח ב-12% במשך יממה

בשנה האחרונה איבד הריאל האיראני יותר מ-60% מערכו מול הדולר האמריקאי

http://www.ynet.co.il/articles/0,7340,L-4170270,00.html

----

סימנים חזקים של אי יציבות בכלכלה הטורקית, לאחר שבסוף דצמבר הגיע הלירה הטורקית החדשה (YTL) לשיא שלילי מול הדולר ונסחרה בערך של 1.92 לירות לדולר. לאחר שמכר כשלושה מיליארד דולר ב30 בדצמבר, פתח הבנק המרכזי של טורקיה את השנה החדשה בהתערבות נוספת בשווקים כשמכר 650 מיליון דולרים נוספים בניסיון נואש לייצב את הלירה. עם זאת, עת סגירת הגיליון של העיתון הטורקי הורייט אתמול, נסחרה הלירה הטורקית ב1.89 לירות לדולר, שמעיד לדעת ההורייט על כך שמאמצי הבנק המרכזי אינם משפיעים כמקווה.

http://www.hurriyetdailynews.com/bank-burns-reserves-to-defend-lira-against-dollar.aspx?PageID=238&NID=10593&NewsCatID=344

דיון על האחרון בפורום פרש:

http://www.fresh.co.il/vBulletin/showthread.php?t=557210

תודה.

השבמחקהמצב באיראן נראה כמו רגע לפני תחילת היפר אינפלציה.

המצב בטורקיה כבר מזה זמן רב לא יציב, הוא מבוסס על ניפוח השוק בכסף זול - אני הערכתי בעבר שעד הבחירות הבאות שם הכלכלה תתמוטט.

http://kalkala-amitit.blogspot.com/2011/09/blog-post_06.html